ESG to wszystko, co robimy

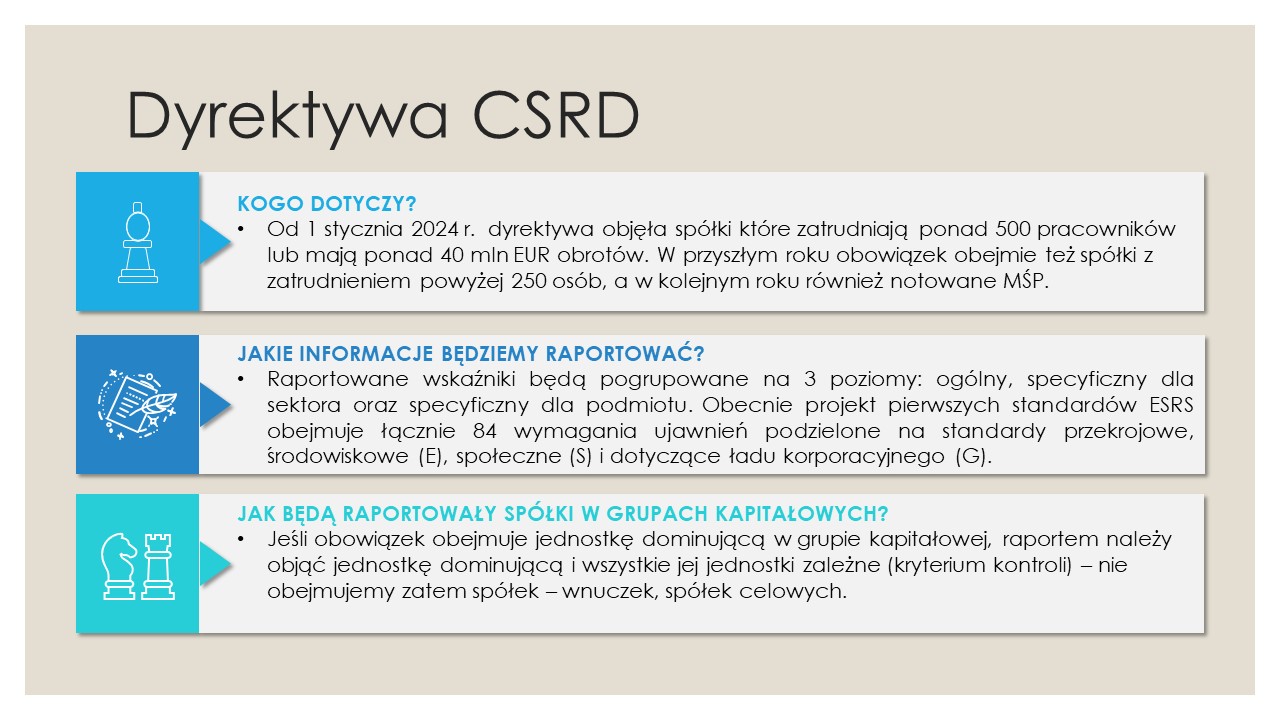

ESG to nie jest hasło czy slogan, który ma pomóc w wykreowaniu pozytywnego wizerunku. ESG wynika z koncepcji zrównoważonego rozwoju, w myśl której działania, które podejmujemy dzisiaj, nie powinny zagrażać przyszłym pokoleniom w zaspokojeniu ich potrzeb. Od 1 stycznia 2024 roku obowiązek raportowania ESG obejmuje przedsiębiorstwa, które zatrudniają ponad 500 pracowników oraz mają ponad 40 mln EUR obrotów i/ lub sumę aktywów przekraczającą 20 mln EUR. W przyszłym roku będzie już dotyczyć także tych podmiotów, które zatrudniają powyżej 250 osób. A w kolejnym roku także notowanych MŚP, które zatrudniają więcej niż 10 pracowników i uzyskują obrót powyżej 700 tys. EUR.

Czynniki ESG już mają, a będą miały jeszcze większy wpływ na firmy. Zwłaszcza, że dotyczą wszystkich obszarów funkcjonowania organizacji, w tym zarówno dbania o środowisko naturalne, odpowiedzialności społecznej wobec pracowników i otoczenia lokalnego i regionalnego, wreszcie ładu korporacyjnego. W tym kontekście ESG stanowi narzędzie oceny, całościowy zestaw czynników, wykorzystywanych przez inwestorów, instytucje finansowe, agencje ratingowe czy organizacje międzynarodowe do analizy tego, jaki wpływ na otoczenie zewnętrzne wywierają przedsiębiorstwa. Pozwala więc zrozumieć, w jaki sposób spółka osiąga swoje wyniki, w oparciu o jakie kryteria podejmuje strategiczne decyzje i zarządza ryzykami, a także jak funkcjonuje w otoczeniu, by na tej podstawie móc prognozować jej dalszy rozwój.

Dlaczego ESG?

Sama koncepcja inwestowania odpowiedzialnego społecznie funkcjonuje od lat 60. ubiegłego wieku. Wtedy opierała się przede wszystkim na strategii wykluczenia z portfeli inwestycyjnych akcji spółek lub całych branż uznawanych za szkodliwe społecznie, np. producentów tytoniu lub podmiotów wspierających reżim apartheidu w Afryce Południowej. Obecnie katalog czynników ESG obejmuje zdecydowanie więcej elementów związanych ze środowiskiem, kwestiami społecznymi oraz ładu korporacyjnego.

Dlaczego trend ESG przyspiesza właśnie teraz i co szczególnie istotne staje się już nie tylko wyborem, ale obowiązkiem wymaganym przez przepisy na szczeblu europejskim? Choć jest to bardzo złożone zagadnienie, w dużym skrócie jest to efekt tego, że nasz świat się zmienia i to w tempie, jakiego wcześniej nie doświadczaliśmy. Po pierwsze, globalne wyzwania klimatyczne, zmiany społeczne i demograficzne, presja ekonomiczna wywołana przez pandemię COVID-19, obawy dotyczące cyberbezpieczeństwa i kierunków rozwoju sztucznej inteligencji powodują, że zwiększa się ekspozycja firm na zupełnie nowe kategorie ryzyka – również takie, których wcześniej nie doświadczały. Aby się przed nimi zabezpieczyć, firmy muszą je zidentyfikować, a następnie ocenić ich ewentualne skutki dla decyzji biznesowych. Analiza ESG jest więc punktem wyjścia do tego, by określić całościowy kontekst działania przedsiębiorstwa, podejmowanych decyzji inwestycyjnych oraz związanych z nimi ryzyk, dokonać ich ewaluacji, a także przygotować i zaplanować działania, które pozwolą zabezpieczyć organizację przed zmaterializowaniem się tych ryzyk.

Kolejnym czynnikiem, który przekształca współczesny krajobraz inwestycyjny, kładąc szczególny nacisk na koncepcję ESG, jest nowe podejście młodego pokolenia inwestorów. Zgodnie z badaniem Fidelity Charitable przeprowadzonym w 2021 r., aż 61% przedstawicieli pokolenia millenialsów angażuje się w inwestowanie wpływowe, co stanowi znaczną przewagę nad ogólną populacją inwestorów, w której tylko 33% wybiera tę ścieżkę. Raport wskazuje, że młodsze pokolenia wprowadzają rewolucyjne zmiany w podejściu do decyzji finansowych i inwestycyjnych. Młodzi inwestorzy nie tylko dążą do osiągnięcia zysku, ale także do inwestowania zgodnie z ich przekonaniami dotyczącymi społeczeństwa, środowiska i zarządzania korporacyjnego. To nowatorskie podejście wynika z pragnienia uwzględnienia własnych wartości w procesie podejmowania decyzji.

Co interesujące, szybki wzrost majątku wśród przedstawicieli pokolenia millenialsów sprawia, że inwestowanie wpływowe przestaje być jedynie alternatywą, stając się powszechnie akceptowaną praktyką głównego nurtu. Młodzi inwestorzy zdają sobie sprawę, że ich decyzje mają potencjał kształtowania nie tylko ich portfela, ale również światowego krajobrazu biznesowego. W rezultacie, filozofia ESG staje się dla nich nie tylko strategią inwestycyjną, lecz także manifestem ich zaangażowania społecznego i troski o przyszłość planety.

Wreszcie, zdaniem niektórych ekspertów, najsilniejszym czynnikiem napędzającym trend ESG jest kwestia dostępu do finansowania. Instytucje finansowe coraz częściej integrują kryteria ESG w swoich strategiach inwestycyjnych. To oznacza, że firmy, które nie dostosowują się do tych standardów, mogą napotykać trudności w pozyskiwaniu finansowania. Przedsiębiorstwa zaczynają dostrzegać, że włączenie do swojej strategii zrównoważonych praktyk jest kluczowe dla utrzymania dostępu do kapitału na korzystnych warunkach. Czteroletnie badania MSCI wykazały, że spółki z wysokimi wynikami ESG uzyskiwały średnio niższe koszty kapitału w porównaniu ze spółkami o słabych wynikach ESG zarówno na rynkach rozwiniętych, jak i wschodzących.

Rysunek Wykresy pochodzą z badań MSCI – wyniki zostały opublikowane w artykule „ESG and the cost of capital”, https://www.msci.com/www/blog-posts/esg-and-the-cost-of-capital/01726513589, (dostęp: 4 stycznia 2024 r.).

Z czego wynika ta zmiana? Po pierwsze, rosnące zaangażowanie instytucji finansowych w inwestowanie zgodne z kryteriami ESG stwarza bodziec dla przedsiębiorstw do przyjmowania bardziej zrównoważonych praktyk. Firmy zdają sobie sprawę, że spełnienie tych kryteriów może zwiększyć ich atrakcyjność w oczach inwestorów oraz umożliwić łatwiejszy dostęp do kapitału. Po drugie, instytucje finansowe coraz częściej wymagają od przedsiębiorstw dostarczania rzetelnych informacji dotyczących ich wpływu na środowisko i społeczeństwo. Dla firm oznacza to konieczność transparentnej prezentacji działań związanych ze zrównoważonym rozwojem oraz ścisłą kontrolę nad swoimi praktykami. Rzetelne i udokumentowane informacje są kluczowe dla uzyskania zaufania inwestorów oraz pozyskania finansowania. Brak takich informacji może prowadzić do utraty kapitału lub konieczności ponoszenia wyższych kosztów.

Tak więc, mimo że włączenie kryteriów ESG do strategii biznesowej niewątpliwie oznacza pojawienie się nowych, krótkoterminowych kosztów stałych, to w długiej perspektywie rynek nagradza te firmy, które podjęły ten wysiłek. .

Chcielibyśmy, ale czy warto…

Wszak z tyłu głowy nadal mamy słynne zdanie Miltona Friedmana „The business of business is business”. Dlatego całkowicie naturalne wydaje się, że poszukujemy powiązań pomiędzy ESG a F, czyli finansami. Zgodnie z koncepcją FESG2 informacje finansowe i niefinansowe powinny umożliwiać ocenę aspektów zrównoważonego rozwoju w kontekście zarówno wyników finansowych, jak i konsekwencji finansowych związanych z tym podejściem. Spójrzmy zatem, czy wdrożenie zasad ESG obok pozytywnego wpływu na planetę i społeczeństwo, przekłada się także na sytuację samych przedsiębiorstw?

Przeciwnicy odpowiedzialnego inwestowania wielokrotnie podkreślali, że daje ono niższe stopy zwrotu, przede wszystkim dlatego, że mniej jest firm, w które można zainwestować. Z drugiej strony zwolennicy argumentowali, że choć inwestorzy uwzględniający kwestie ESG mogą wybierać z ograniczonej liczby firm, to są one dla nich bardziej atrakcyjne, ponieważ osiągają lepsze wyniki niż konkurencja. Nowsze badania wskazują, że impact investing nie oznacza niższych zwrotów, ale wręcz przeciwnie – pozwala poprawić wyniki. Dla przykładu w pandemicznym 2020 r. 83% funduszy zrównoważonych w Kanadzie uzyskało lepsze wyniki niż średnia3. W porównaniu funduszy klasycznych i zrównoważonych Demystifying Responsible Investment Performance: 10 badań wskazuje na pozytywną relację między zastosowaniem ESG a uzyskiwaną stopą zwrotu, 7 –wskazuje relację neutralną, zaś tylko 3 – negatywną. Z kolei Morgan Stanley w badaniu Sustainable Investing Research Suggests No Performance Penalty na podstawie danych historycznych wskazuje, że zrównoważone fundusze i indeksy osiągają wyniki porównywalne z klasycznymi. Jednocześnie w badaniu podkreślono, że lepszy rating ESG pozwala osiągnąć lepszy wynik inwestycyjny i finansowy, lepszy rating kredytowy, a spółki lepiej radzące sobie z ryzykiem środowiskowym mają niższy koszt kapitału własnego, na co wskazywały też wspomniane wcześniej badania MSCI4. Ta korelacja zachęca do inwestowania w zgodzie z ESG.

Wierzchołek góry lodowej?

Analiza działalności spółek pod kątem ESG nie byłaby oczywiście możliwa bez dostępu do danych. Inwestorzy chcą polegać na dokładnych, spójnych i porównywalnych informacjach, aby zminimalizować portfele, w których znajdują się przedsięwzięcia wysokoemisyjne, zmaksymalizować opcje bardziej ekologiczne lub współpracować z firmami działającymi w sposób uwzględniający potrzeby społeczności. A źródłem tych danych są raporty ESG, które stanowią odpowiedź na potrzebę transparentności i czytelności rynku, dostarczają inwestorom wiedzy w co i na jakich warunkach inwestują, a także z jakimi ryzykami wiąże się konkretny projekt. Nie zapominajmy też o szerszym kontekście funkcjonowania raportów niefinansowych – wszak korzystają z nich nie tylko inwestorzy, lecz także szerokie grono odbiorców, a to właśnie otwarta, rzetelna komunikacja stanowi jeden z filarów koncepcji interesariuszy. Nie sposób też nie wspomnieć o znaczeniu raportu ESG dla samych raportujących. Z punktu widzenia menedżera już sam proces przygotowania raportu niefinansowego pozwala bardzo wnikliwie przyjrzeć się swojej organizacji – z jednej strony jest to spojrzenie na nią z szerokiej perspektywy, obejmującej otoczenie i interesariuszy, a jednocześnie prześwietlenie jej wnętrza. W tym kontekście przygotowanie raportu ESG można porównać do góry lodowej – sam raport jest jej wierzchołkiem.

Dotychczas raporty ESG przyjmowały różne formy (raporty społeczne, raporty środowiskowe, raporty społecznej odpowiedzialności, raporty rozwoju zrównoważonego czy raporty zintegrowane) i były przygotowywane według różnych standardów. Kluczowa zmiana, jaką wprowadza dyrektywa CSRD, to ujednolicenie standardów raportowania. Dobrą informacją jest to, że wszyscy będziemy raportowali podobnie. W lipcu ubiegłego roku Komisja Europejska przyjęła pierwszy zestaw jednolitych standardów sprawozdawczości (ESRS). Dokument zawiera łącznie 84 wymagania ujawnień, które zostały pogrupowane na: 2 standardy przekrojowe (określają one ogólne zasady raportowania) oraz 10 standardów tematycznych, wśród których 5 dotyczy kwestii środowiskowych, 4 – społecznych i 1 – ładu korporacyjnego. Co istotne, standardy tematyczne podlegają ocenie zgodnie z zasadą podwójnej istotności (double materiality). Oznacza to, że firmy powinny w analizie tych wskaźników wziąć pod uwagę dwie perspektywy oceny. Z jednej strony muszą wziąć pod uwagę faktyczny i potencjalny wpływ podejmowanych decyzji na społeczeństwo i środowisko, z drugiej strony z kolei są też odpowiedzialne za zarządzanie ryzykiem finansowym, które generują czynniki ESG (w tym trendy i wprowadzane regulacje) dla organizacji.

Standardy opublikowane w lipcu 2023 r. traktowane są jako dokument uzupełniający dyrektywę CSRD i znajdują zastosowanie dla wszystkich spółek objętych dyrektywą CSRD .

Oprócz standardów uniwersalnych, niezależnych od sektora, dyrektywa CSRD przewiduje także wprowadzenie standardów sektorowych. W pierwszej kolejności obejmą następujące sektory: rolnictwo, przemysł chemiczny, paliwa kopalne, leśnictwo, górnictwo, transport drogowy, tekstylia oraz przemysł spożywczy.

Pierwotnie dyrektywa CSRD zakładała przyjęcie ich do końca czerwca 2024 t., jednak zgodnie z aktualnym harmonogramem prac, Komisja Europejska zamierza przesunąć datę ich przyjęcia o dwa lata. Warto więc śledzić bieżące informacje i komunikaty Komisji.

Ponadto EFRAG będzie opracowywał uproszczone standardy dla MŚP oraz standardy dla przedsiębiorstw pozaeuropejskich.

Sam obowiązek raportowania informacji niefinansowych nie jest całkowitą nowością – od 2017 r. obowiązywała przecież dyrektywa NFRD, która wprowadziła obowiązek dla niektórych dużych przedsiębiorstw raportowania nie tylko finansowego, ale także informacji związanych z kwestiami społecznymi, środowiskowymi, pracowniczymi, prawami człowieka i przeciwdziałaniem korupcji. Natomiast wraz z wejściem w życie nowej dyrektywy CSRD mówimy o nowej jakości raportowania, zwłaszcza że oprócz wspomnianego już ujednolicenia standardów raportowania, dyrektywa także wprowadza wymóg certyfikowania raportów.

Oczywiście od strony formalnej przepisy unijne będą w tym roku jeszcze implementowane do prawa państw członkowskich. Jednak niezależnie od implementacji dyrektywy do przepisów krajowych, spółki, które dyrektywa CSRD objęła 1 stycznia br., muszą rozpocząć zbieranie danych do nowego raportowania zrównoważonego rozwoju dla roku obrotowego, który rozpoczął się od 1 stycznia 2024 r., by zaraportować je na początku przyszłego roku.

Zamiast podsumowania wrócę do tytułu tego tekstu z taką refleksją, że ESG to nie są pojedyncze działania, które podejmujemy od czasu do czasu. Nie są to akcje charytatywne ani darowizny dla potrzebujących. ESG jest efektem przyjęcia przez organizację filozofii zarządzania zgodniej z koncepcją zrównoważonego rozwoju, dlatego jest we wszystkim, co robimy, na każdym poziomie naszej organizacji. A zatem kieruje naszą uwagę w stronę odpowiedzialnych decyzji inwestycyjnych, zrównoważonego zarządzania zasobami, naszych relacji z interesariuszami oraz budowania transparentnych procesów. ESG można zatem postrzegać jako konkretny instrument w ramach szerszej koncepcji zrównoważonego rozwoju, który jest stosowany w kontekście inwestycji oraz zarządzania firmą, aby promować zrównoważone praktyki biznesowe.

Źródła danych:

- MSCI, ESG and the cost of capital;

- MSCI, ESG trends to watch;

- Ministerstwo Finansów, Europejskie Standardy Sprawozdawczości Zrównoważonego Rozwoju przyjęte.