Czy można zostać milionerem na emeryturze

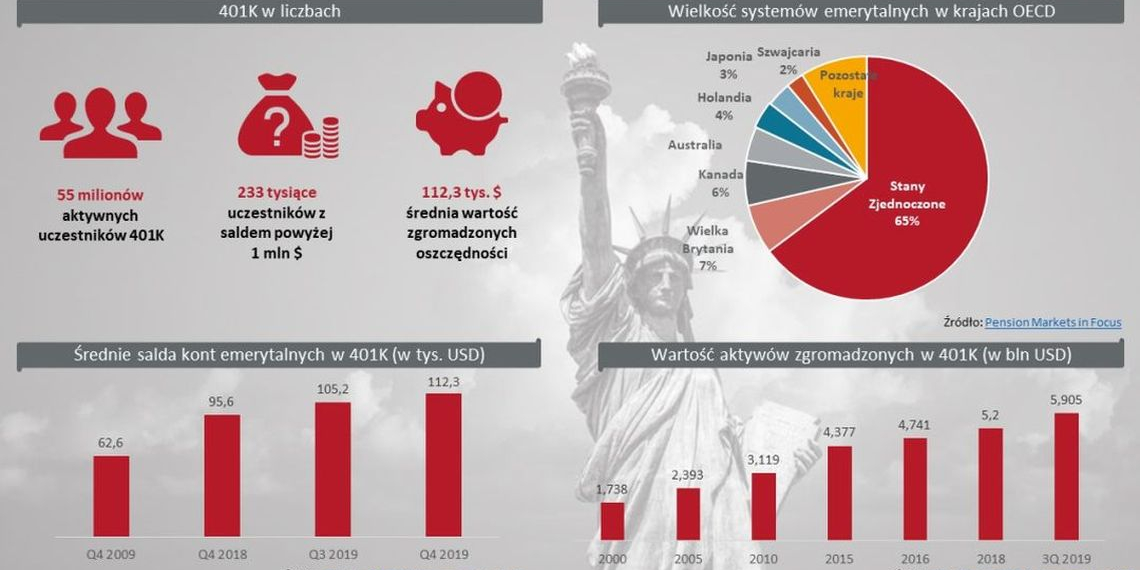

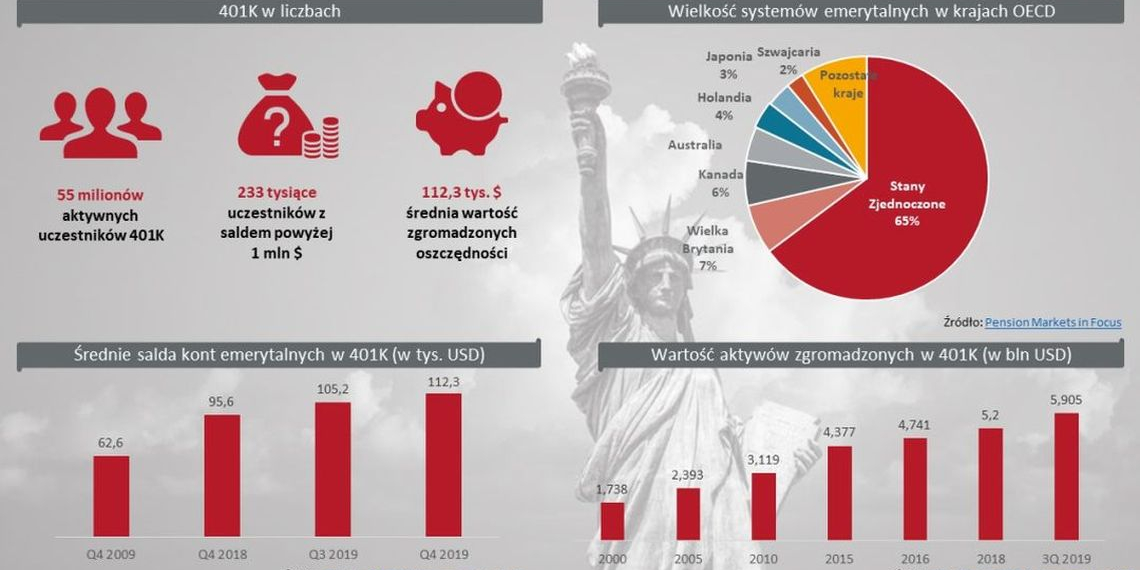

Spośród 36 krajów zrzeszonych w OECD, Stany Zjednoczone mają największy rynek emerytalny. Jego wartość szacowana jest na 27,5 biliona dolarów, co stanowi aż 64,8% łącznej wartości rynku emerytalnego Organizacji Współpracy Gospodarczej i Rozwoju. Jak wynika z danych Investment Company Institute, blisko 20% spośród wszystkich amerykańskich aktywów emerytalnych zgromadzonych było w programie 401K.

Około 55 milionów Amerykanów jest aktywnymi uczestnikami 401K, co czyni program najbardziej popularnym wśród pracowniczych planów emerytalnych opartych na systemie zdefiniowanej składki, dostępnych w ramach drugiego filaru w amerykańskim systemie emerytalnym.

Co decyduje o sukcesie 401K za oceanem, czy istnieje recepta na najbardziej efektywne oszczędzanie na emeryturę, a także czego możemy się nauczyć na podstawie amerykańskiego programu emerytalnego, rozpoczynając oszczędzanie w PPK. Na te i wiele innych pytań odpowiem w niniejszym artykule.

Program 401K zasługuje na uwagę z co najmniej kilku powodów. Jednym z nich są bardzo wysokie sumy oszczędności, które zgromadzili uczestnicy. Jak podaje Fidelity Investments – firma zarządzająca największą liczbą kont 401K – pod koniec 3 kwartału 2019 r. ponad 200 tysięcy uczestników 401K zgromadziło na swoich rachunkach ponad milion dolarów każdy.

Kim jest statystyczny milioner? Na podstawie analizy zachowań 1000 uczestników 401K Fidelity Investments stworzył portret statystycznego Amerykanina, który oszczędzając w programie, zgromadził co najmniej milion dolarów. Jak się okazuje, przeciętny milioner ma 59 lat, jest aktywny na rynku pracy od co najmniej 30 lat i zarabia poniżej 150 tys. dolarów rocznie.

W oparciu o tę analizę eksperci Fidelity Investments stworzyli rekomendacje dotyczące najbardziej efektywnego oszczędzania. Przede wszystkim liczy się czas, dlatego eksperci radzą, by zacząć oszczędzanie już na początku kariery zawodowej. W przypadku 401K, millenialsi, którzy oszczędzają od niedawna, zgromadzili średnio 29 tys. dolarów, ale uczestnicy z pokolenia baby boomers, którzy zbliżają się do wieku emerytalnego mają na swoich kontach średnio prawie 200 tys. dolarów. Kolejna rada: oszczędzaj co najmniej 10% swojej pensji rocznie. Milionerzy z przebadanej grupy sami oszczędzali 14% wynagrodzenia, co daje kwotę około 13 tys. dolarów rocznie. Do tego ich pracodawcy dokładali około 5%, co razem pozwoliło zaoszczędzić 19% wynagrodzenia. Wśród rekomendacji znalazło się także zalecenie, by zadbać o spełnienie warunków pozwalających pracodawcy na wpłatę maksymalnej możliwej w danej firmie stawki. W przypadku amerykańskiego systemu z dopłat pracodawców korzysta 96% uczestników 401K, ale nie wszyscy spełniają warunki, by otrzymać dopłatę w maksymalnej kwocie. Eksperci radzą również, aby nie obawiać się inwestycji w akcje. Dane historyczne pokazują, że zdywersyfikowany portfel akcji pozwala uzyskać wyższe stopy zwrotu niż obligacje czy inne instrumenty o stałej stopie zwrotu. Ostatnia rekomendacja dotyczy utrzymania rachunku w przypadku zmiany pracy – najlepiej pozostawić oszczędności na koncie stworzonym przez dotychczasowego pracodawcę lub przetransferować je na nowy rachunek. Nie warto natomiast wycofywać zgromadzonych środków, gdyż wiąże się to z dodatkowymi opłatami.

Choć zasady programu 401K w szczegółach różnią się od Pracowniczych Planów Kapitałowych, to idea jest bardzo podobna. W związku z tym powyższe zalecenia mogą mieć charakter uniwersalny i z pewnością mogą znaleźć zastosowanie również na polskim gruncie i być wskazówką dla uczestników PPK. Dlatego, myśląc o uczestnikach PPK, mogę powiedzieć, że warto rozpocząć oszczędzanie tak wcześnie jak to możliwe – najlepiej już na początku kariery zawodowej. Postarajmy się odkładać na rachunek PPK coś więcej niż składkę obowiązkową i nie bójmy się inwestowania – fundusze zdefiniowanej daty umożliwiają dywersyfikację portfela, co zwiększa bezpieczeństwo inwestycyjne.